こんにちはのり(@noriyusaku1128)です。

今回はのり家資産の「国別」に分解したポートフォリオについて見ていきたいと思います。

10年以上ガチャガチャと動かしてきて、emaxis slim全世界と比べても特徴的なものになってしまっています。

人におすすめできるものではありませんので、「あ、こういう人もいるんだなあ」程度に読んでもらえれば幸いです。

きっかけはななしさんのつぶやきから

先日Twitterで相互フォローしていただいている投信ブロガーななしさん(@_teeeeest)が次のようなことをツィートされていたのがきっかけでした。

のり家資産の株式資産内での米国比率は25%程度ですから、米国株比率 結構高く持たれているんだなぁ、という印象でした。

昨年までの株式市場を牽引していたのは間違いなく米国でしたし、昨今のトレンドであれば米国株比率が高い人が多くなるのが自然なのだろうと想像しました。

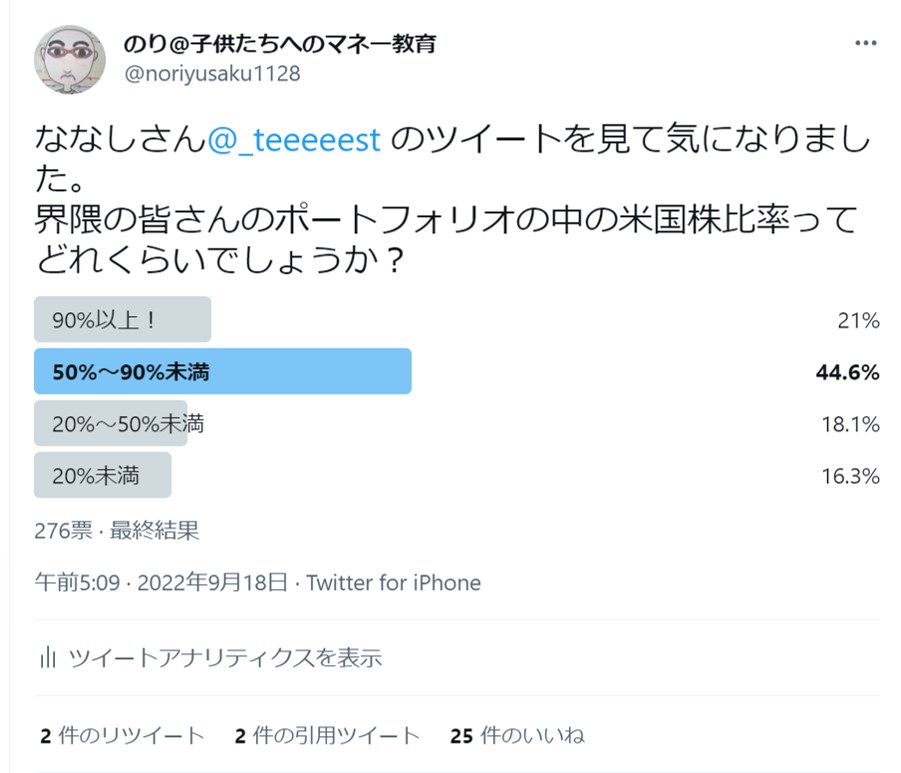

そこで私も自らの興味を確認すべくTwitter上で「ご自身のポートフォリオ内の米国株比率はどれくらいでしょうか?」というアンケートを取ったのです。

276名の方に答えていただきが次のような結果になりました。

全体の65%以上の方が自身のポートフォリオの中の半分以上を米国株式で占めていると答えられています。

米国株比率が約60%前後であるemaxis Slim 全世界の最近の人気ぶりを考えると50%-90%に山が来るのはわかりますが、米国株比率90%以上が2割近くいらっしゃるのは軽い驚きでした。ここ数年の米国株の伸び(2019年12月→2021年12月でS&P500の伸び率が約147%ほど)を考えると米国株に偏りを大きくすることが、資産を増やす近道であったことがわかります。

のり家の資産の米国株比率が25%程度。私が積立投資をはじめた2010年前後というのがリーマンショックの影響でむしろアメリカ経済はメタメタでしたし、その直前まではBRICS(=ブラジル、ロシア、インド、中国、南アフリカ)が今後経済成長が著しい有望株ともてはやされていましたから、特段米国を意識したポートフォリオの組み方をしてはいませんでした。そういう意味では私も2010年当時の流行り乗ったポートフォリオを組んでいたと言えるかもしれません。

ここまで来て私は思ったのです。

わが家の資産の「国別」の比率を出して把握をしよう、と。

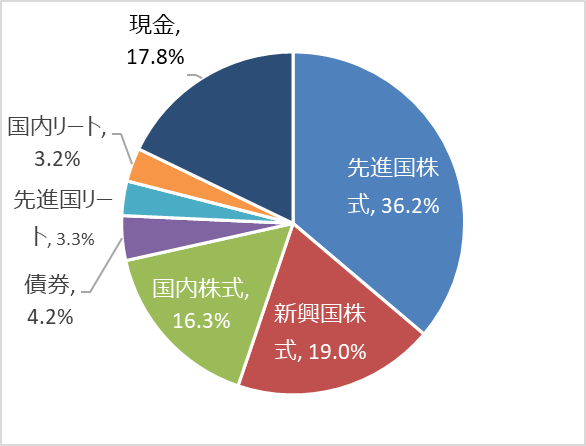

2022年9月現在のり家の資産ポートフォリオ

2022年9月現在ののり家ポートフォリオは次にょうになります。

「myINDEX」で計算したところ期待リターン7.8% リスク14%というところ。

年に2回ほど資産配分のチェックを行っているのですが毎月積み立てているのが「先進国株式」「新興国株式」「日本国株式」というカテゴリわけですので毎回の把握もここまでで、これ以上の細分化はやっていませんでした。

それを今回は主要国だけでもいいので国別でどの程度分散されているか計算して可視化してみたのです。

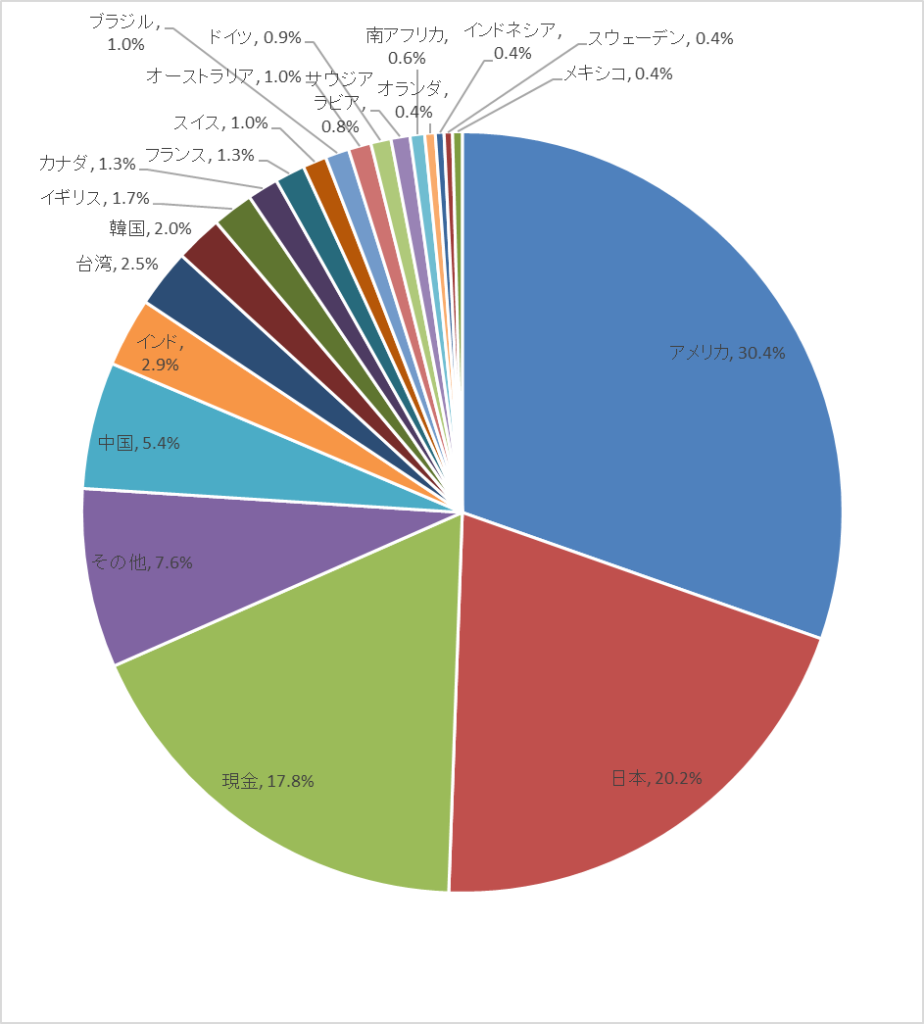

のり家資産国別ポートフォリオ

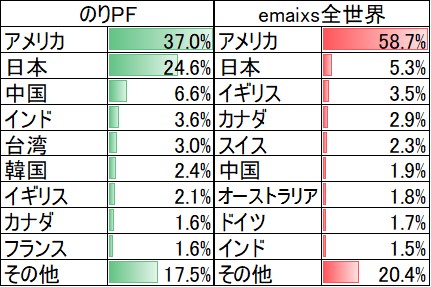

私が保有している投資信託商品の運用報告書、月次レポートに記載されている国別組み入れ比率に保有金額を掛け合わせて、各投資信託商品ごとに出したものを国ごとに足し合わせてポートフォリオを再構築しました。

株式だけでなくリート、債券も同様に国別にわけて株式と合算して算出しています。

のり家資産の国別のポートフォリオは次のようになりました。

そうは言っても1位はやはりアメリカ。株式、債券、リートを合わせて全資産中30%を占めています。

2位は日本の20%ですが3位は現金の17.8%は日本円ですので、こちらを足すと37.8%となり母国である日本に頼っている部分が大きいと実感します。

4位は下位割合の集まりである「その他」が7.6% 以降 中国5.4% インド2.9% 台湾2.5% 韓国2.0%と続きます。

5位以降はアジア系のいわゆる新興国の割合が高いのですが、現金までいれるとアメリカ、日本で全体の70%弱の比率を占めていることになります。

emaxis slim 全世界(オールカントリー)との比較

実際この比率がどうなのか、比較対象があったほうがわかりやすいと思いemaxis全世界と比較してみました。こちらの比較には私のポートポートフォリオからは現金は抜いて比率計算をし直してあります。

こうしてみると私の資産配分は日本が突出して高いことが見て取れます。

先述した通り2010年代前半にポートフォリオを組む際に参考にした当時の書籍は割と国内株式の比率を高めに設定しているものが多かったのでその影響を受けていたのだと思います。

また中国、インド、台湾、韓国と新興国カテゴリが高めになっています。

新興国比率は意図的に上げようとしていましたのでここは想定通りの数字と言えるでしょう。

今後の方向性

以上の数字を経て今後の方向性です。

現在積立の比率は先進国:新興国:日本=2:2:1になってるのですが、保有資産のうち日本比率がやや高めと出たので、毎月の積立について少し日本比率を落とし先進国:新興国:日本=2:2.5:0.5くらいにしようと思います。

この先数十年と言うスパンで見た時に新興国比率をあげようと考えていますが、単純に新興国ファンドの増額では今後少子化が予想される中国、韓国、また地政学リスクをはらんでいる台湾の比率が上がってしまうので、新興国ファンドとは別にインドなど国別のファンドを積み上げていこうかと考えています。

とはいえ背伸びすることはなくあくまで自身のリスク許容度の範囲で少額をコツコツとですね。

以上のり家資産の国別ポートフォリオのお話でした。

10年以上ガチャガチャと動かし、結構キメラな代物になっています。

人におすすめできるものではありませんので、「あ、こういう人もいるんだなあ」程度に読んでもらえれば幸いです。

関連記事です。

ラジオもやっています。よかったら聞いてください。

コメント