こんにちは。のり(@nori19701128)です。

今回は2022年6月現在の我が家の金融資産についてご報告させていただきます。

これまでのご報告をした際と同様に具体的な金額は明示しないことをご了承ください。

2022年に入って下落傾向にある株価ですが円安、分散投資の恩恵もあり我が家の資産は1.5%の下落でとどまっています。

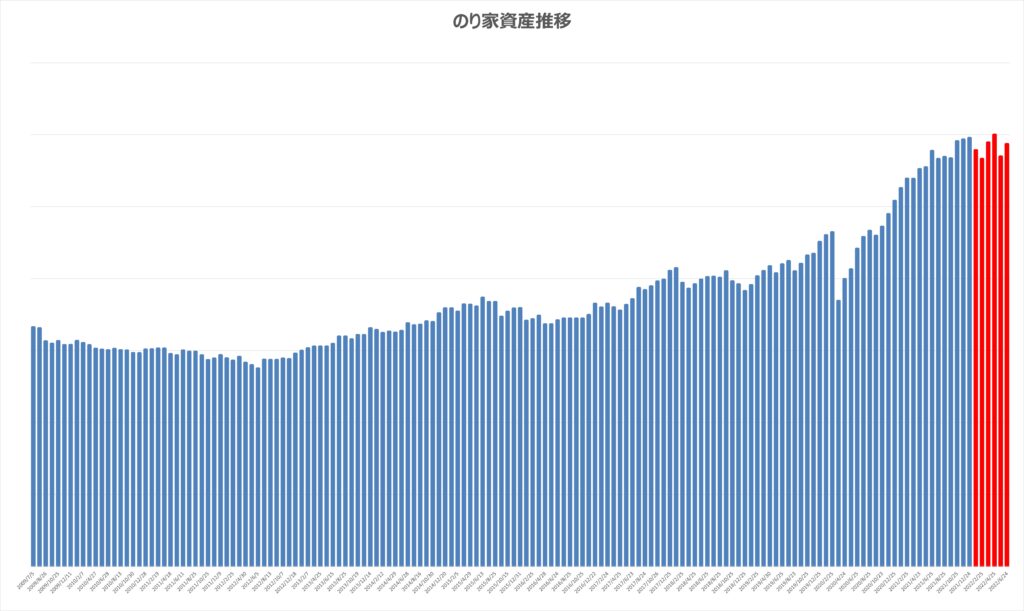

我が家の資産額推移表です。

投資資産だけでない現金も含めた我が家の総資産になります。

2009年7月より毎月給料日に記録をチェックしているものの推移です。

この6月で13年が経ち156か月目になりました。

赤棒部分が前回報告から経過した半年分の推移になります。

この6月時点で

2009年 7月比 176.7%(開始時期比)

2021年 6月比 103.1%(前年比)

2021年12月比 98.5%(半年前比)

という成績です。

過去最高金額を更新した昨年12月からは総資産ベースで1.5%の減少。

コロナ禍で世界中にばらまかれた給付金バブルも一息つき、インフレを抑えるためアメリカを中心に世界的な利上げが行われている状況で、それにともない株価は下落傾向に陥っています。

年初から計算するとアメリカの株価指数S&P500は20%近く落ちていますが、我が家の総資産の下落は1.5%、投資資産額も2.1%程度の下落でとどまっています。

この間の収入からの追加投資ももちろんあるのですが、

①円安進行による評価額の増加

②アメリカ株比率が全投資資産中23%程度と分散が効いている

③長期つみたて投資による直近より割安な平均取得単価

というところで株価トレンドに比べて資産額の落ち幅が低いのだと思います。

世間やSNSでは特にレバレッジ商品を中心に運用していた方々から資産額の大幅減少の報告を見るようになっていていますが、私はまだまだ安眠できています(笑)。

6月現在で保有しているファンドの銘柄とその運用状況です。

赤字が現在積立中のファンドです。

今回銘柄に2つ追加があります。

私が値動きの経験をしたかったため年初にスポット購入したVT、VTIなどを米国株ETFとしてまとめてあります。

あと一つは新興国の中でも期待値の高いインドの比率を上げる目的でスポット購入した「ピクテiTrustインド株式」(アクティブファンド)です。

どちらも投資資産の中では0.5%程度の比率です。

こちら新規購入銘柄を除いたファンドにおいては100%を超える運用成績になっています。

特に10年以上運用を続けているものは現在の株価の動きでも大きな落ち込みはなく

「ニッセイ日経225インデックス」

「eMAXIS先進国インデックス」

「DCダイワ外国株式インデックスファンド」

「eMAXIS先進国リートインデックス」

「eMAXIS国内リートインデックス」

の5銘柄がダブルバガーを継続中です。

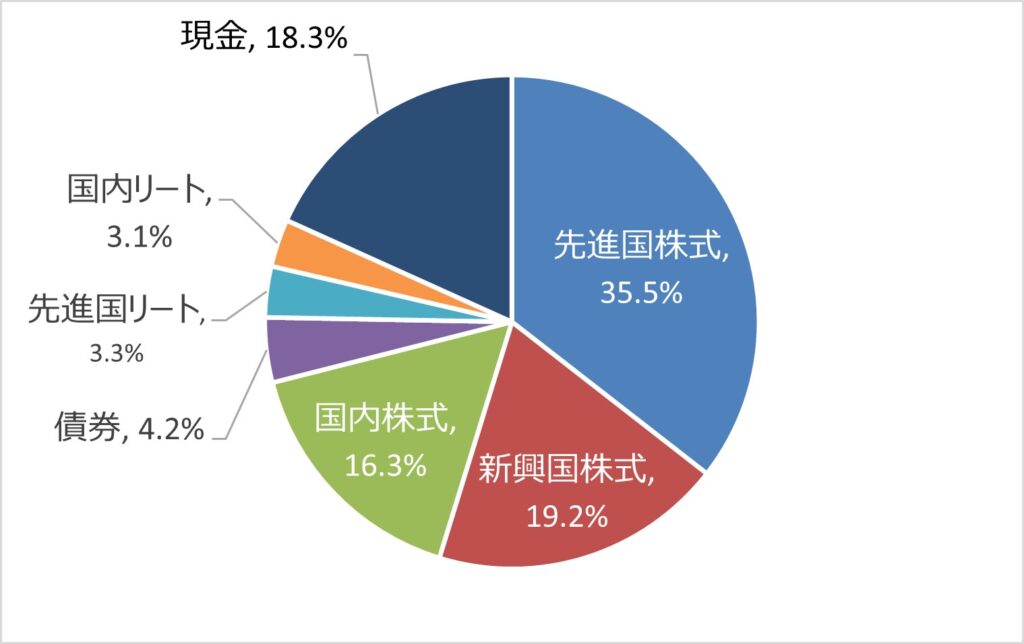

6月現在の我が家のポートフォリオがこちらになります。

こちらで期待リターンは6.9% リスク14.0%で私のリスク許容範囲内です。

前回に比べて新興国株式の比率が0.8%高まり、その分他のカテゴリーの比率がそれぞれ少しづつ下がっています。

先述した通りインド株式を購入していますので想定範囲内の比率変動です。

今後は人口ボーナスの恩恵が予測される東南アジア、アフリカ系の銘柄でいいものがあればPF内比率20%を上限として新興国株式の範囲内で買い足そうと考えています。

以上 2022年6月の我が家の金融資産報告でした。

繰り返しになりますが円安と長期分散投資による影響で、今年の株価の下落幅に比べて我が家の資産の減りは小さいものになっています。

レバレッジのきいた金融商品に比べれば市場の好調な時の伸び率は物足りないのですが、逆に下落局面では落ち着いた値動きになってくれるので、私のリスク許容度に合ったポートフォリオになってくれていると思います。

先述した通り新興国比率を全体の20%上限めどに上げていきたいと考えていますが、マイナーチェンジはそこまで。

今後景気後退局面に入る予測も見受けられますがどのような状況になろうとも大きな投資方針には変更なく、今後も長期・分散・低コストのスタンスを崩すことなくインデックスファンドの長期投資を引き続き行っていきたいと思っています。

関連記事です。

ラジオもやってます。よかったら聞いてください。

コメント