あけましておめでとうございます!のり(@noriyusaku1128)です。

今回は2022年12月現在の我が家の金融資産についてご報告させていただきます。

これまでのご報告をした際と同様に具体的な金額は明示しないことをご了承ください。

2022年に入って下落した各種株価指数ですが、元本の積み上げ、円安の恩恵で我が家の資産は前年比で99.4%となっています。

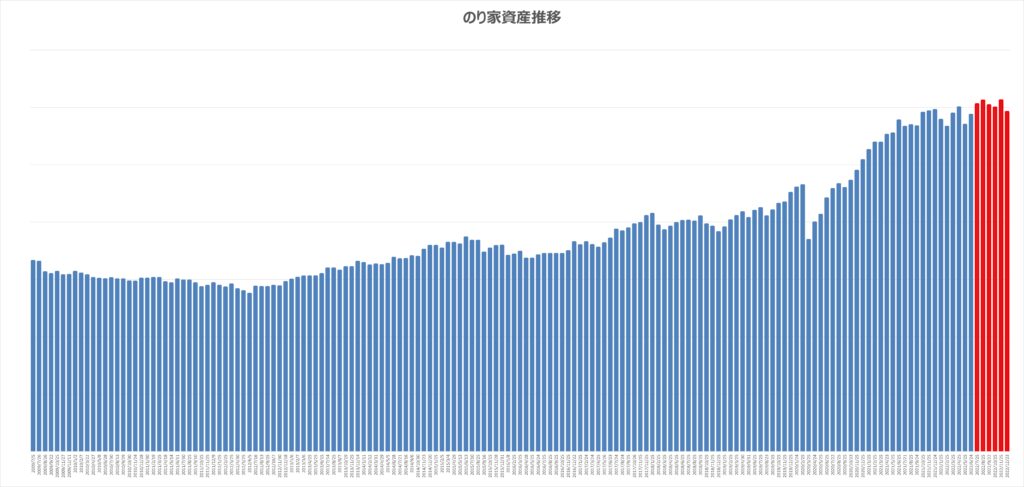

我が家の資産額推移表です。

投資資産だけでない現金も含めた我が家の総資産になります。

2009年7月より毎月給料日に記録をチェックしているものの推移です。

この12月で13年6か月が経ち162か月目になりました。

赤棒部分が前回報告から経過した半年分の推移になります。

この12月時点で

2009年 7月比 178.3%(開始時期比)

2021年12月比 99.4%(前年比)

2022年 6月比 100.8%(半年前比)

という成績です。

グラフを見てもわかる通りそれまでコロナバブルで右肩上がりだった資産額は2022年に入り一進一退。

指標となるインデックス 日経平均株価は2022年の1年間で約11% アメリカS&P500は約20%の落ち幅だったのですが、同時期のドル高円安が約27%進行しているのと、その間の元本積立額の増加もあり前年比で99.4%とどうにか踏みとどまっている状況です。

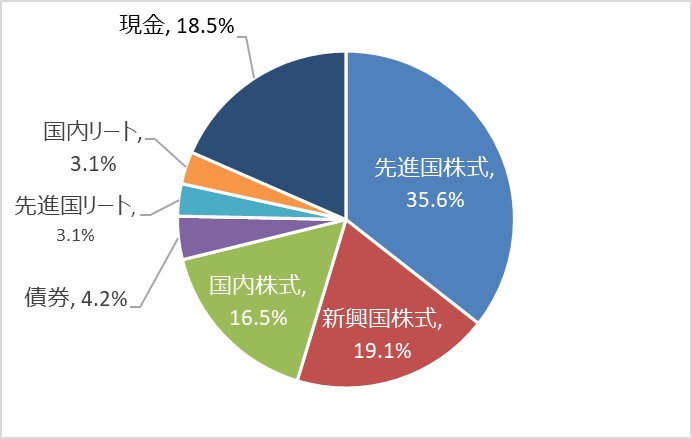

2022年12月時点の我が家の資産ポートフォリオです。

こちらで過去20年の実績からの期待リターンは7.5% リスク13.8%で私のリスク許容範囲内です。(計算ツールは「myINDEX資産配分ツール」を使っています)

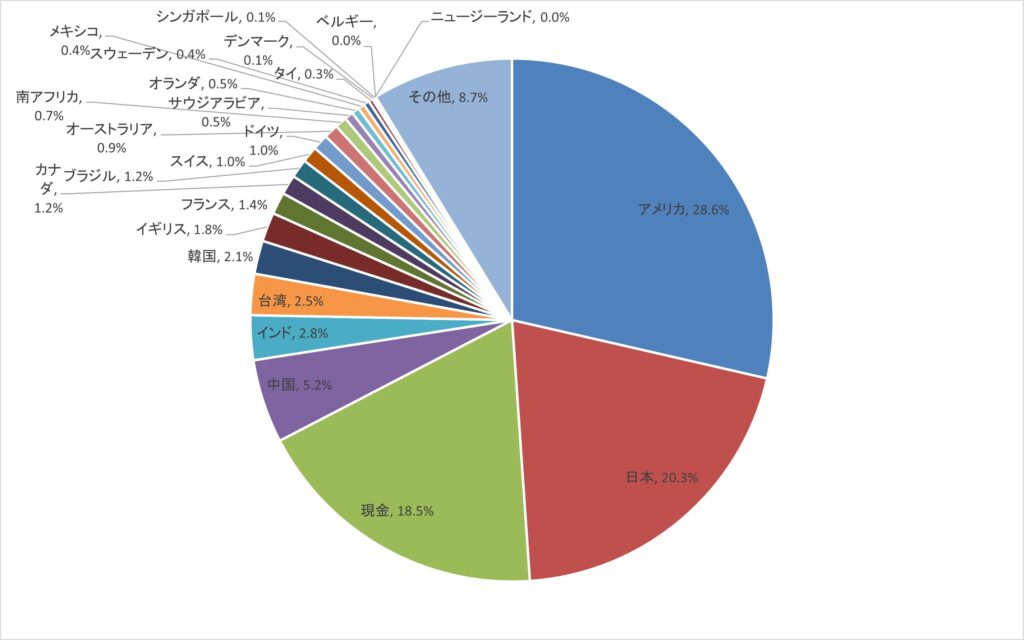

こちらをさらに国別に分解したものが次になります。

資産額全体にたいしてアメリカ比率は28.6%程度

アメリカ株偏重でなく分散が効いていることも資産額の変動をまろやかなものにしていると思います。

世間やSNSでは特にアメリカ株式にレバレッジをかけた商品に全力投資をし、運用資産の半分の含み損が出ている、などという報告を見受けますが、それに比べれば私はまだまだ安眠できています(笑)。

ただこの国別PFを見て気になるのは地政学リスクが高い中国、台湾比率が合わせて7.7%程度あること。もちろん台湾有事がないことを祈っていますが、緊張が高まっているだけに中台比率は減らし、新興国は新興国インデックスとは別にピクテiTtustインド株式を購入することでインド比率を中台なみには高めていきたいと考えています。

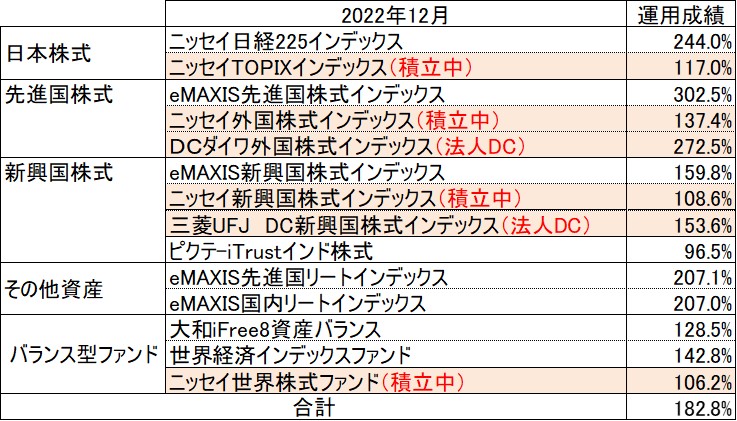

12月現在で保有しているファンドの銘柄とその運用状況です。

赤字が現在積立中のファンドです。

6月の運用成績が188.1%でしたから5.3%ほど成績が低下しています。

もっともパフォーマンスが振るわないは直近積み立てているファンド群のほうで、12年以上運用を続けているものは現在の株価の動きでも大きな落ち込みはありません。

「eMAXIS先進国インデックス」は元本に対し評価額が300%を超えるトリプルバガー

「ニッセイ日経225インデックス」

「DCダイワ外国株式インデックスファンド」

「eMAXIS先進国リートインデックス」

「eMAXIS国内リートインデックス」

の4銘柄はダブルバガーを継続中です。

以上 2022年12月の我が家の金融資産報告でした。

繰り返しになりますが円安と長期分散投資による影響で、2022年の株価指数の下落幅に比べて我が家の資産はなんとか踏みとどまっている状態です。

レバレッジのきいた金融商品に比べれば市場の好調な時の伸び率は物足りないのですが、逆に下落局面では落ち着いた値動きになってくれるので、私のリスク許容度に合ったポートフォリオになってくれていると思います。

今年2023年は景気後退期(リセッション)に入り株価は2022年以上に厳しい値動きになる、という予想も多く見受けられるようになりました。

米国株価の下落分をカバーしていた円安も、先日の金融政策決定会合を受けて日本の長期金利の上限を従来の0.25%から0.5%に引き上げる発表がされると円高へ大きく振れ、今後の日銀の金利政策次第ではさらに円高が進む可能性が高まっています。

以上のように2023年の運用市況はネガティブ要素が多く見込まれていますが、長期的視点で見れば安く運用資産を仕込める買い場が来るということ。大きな投資方針には変更なく、今後も長期・分散・低コストのスタンスを崩すことなくインデックスファンドの長期投資を引き続き行っていきたいと思っています。

関連記事です。

ラジオもやってます。よかったら聞いてください。

コメント