こんにちは。のり(@noriyusaku19701128)です。

来年からはじまる新NISAについて勉強会で話を聞いたり書物などを読むことで理解が深まっていき、我が家での運用をどうしていくかの方針がおおまか固まってきたので、今回はその話をしようと思います。

今回の制度変更は自分の資産を諸々見直して考えるいいきっかけになりました。

2024年からはじまる新NISA

2010年から主にインデックスファンドを毎月積立てていく、いわゆるインデックス投資を行っている我が家ですが、2023年6月で丸13年がたち、14年目に入ります。

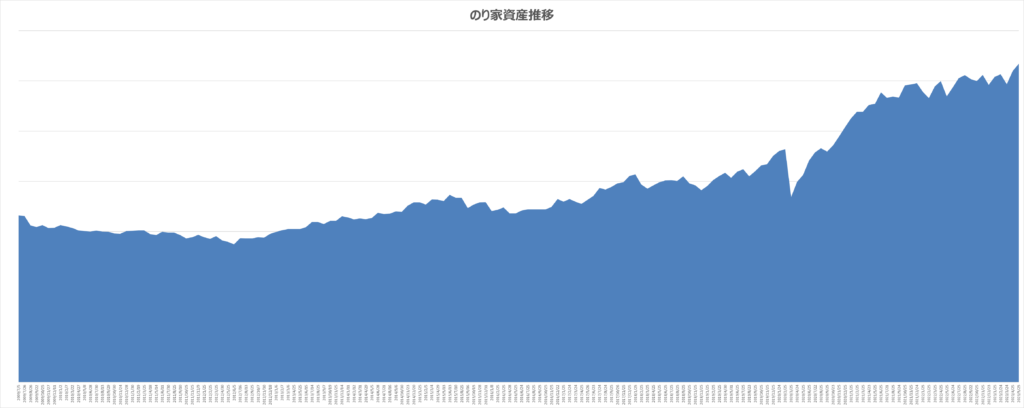

その間我が家の資産推移は細かい上げ下げを繰り返し、時にはコロナショックの大きな相場の下げを経験しつつも基本右肩上がりで推移をしています。

のり家総資産推移 2009年7月-2023年5月

私が投資をはじめた2010年頃 投資の売却益にかかる税率は10%でしたが、それは2013年までの時限措置。2014年には20%に戻されます。

その代わりに個人投資を支援、促進する狙いで作られた株式等の売却益が非課税になる制度が少額投資非課税制度=NISAです。

その後2018年にはつみたてNISAもはじまるのですが、我が家では2014年に私と奥さんの一般NISAの口座を開設。夫婦で投資方針を確認しながらロールオーバーもしてこれまで両方のNISA口座で運用をしてきました。

そのNISAですが2024年からがらりと内容が変わります。

昨年2022年12月16日 2023年与党税制改正大綱が決定、そこで2024年からの新しいNISA制度についての概要が発表されました。

変更される概要は次の通り

・非課税運用期間の恒久化

・非課税枠を年間最大360万円に拡大

(内訳・つみたて投資枠120万円 成長投資枠240万円)

・生涯投資枠1,800万円(内成長投資枠1,200万円)

・これまでのNISAで投資していた人も上記枠をゼロから使うことができる

以上の内容を盛り込んだ税制改正法案が2023年3月に衆参両院で可決。

正式に施行が決まりました。

個人投資家の悲願であった運用期間の恒久化と本家イギリスISAばりの運用額の拡充が実現することになったのです。

この大きな投資環境の変化に対し、のり家では2024年以降の投資はどうするかなのですが、税制改正大綱が出て半年の間に新NISAにまつわる書籍を読み、セミナーに参加してきて、そろそろ2024年からどうしていくかの方針が夫婦で固まってきたので、今回はその話をしていこうと思います。

なお当ブログのポリシーとして具体的な資産額は記載しないことをご了承くださいませ。

新NISA のり家の方針

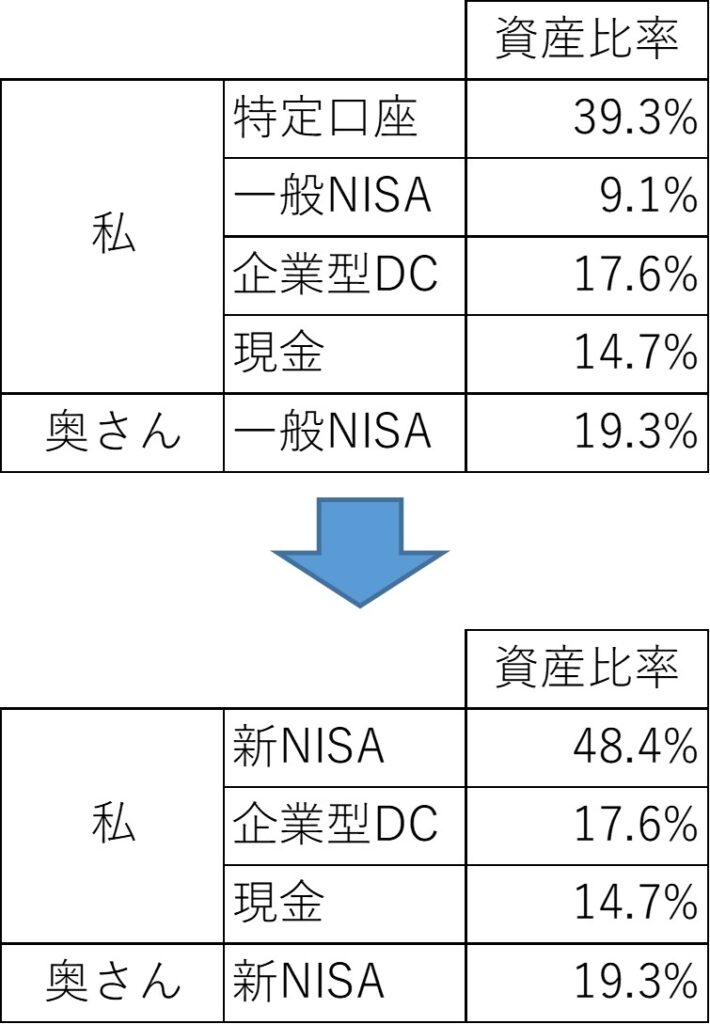

まずはのり家の資産ですが私と奥さんの資産について、置き場所ごとの現状の比率と新NISA開始後にもっていきたい比率は以下の通りになります。

二人とも証券口座を開いているのはSBI証券です。

私の口座では2014年のNISAがはじまる前に購入した投資信託を特定口座で運用しています。

我が家で夫婦で話あった方針は次の通りです。

『方針:新NISAの非課税枠を可能な限り最大限活用する。

現状のNISA口座、特定口座にある商品は順次売却し新NISAでの運用に移し替える』

というものです。具体的には

①2023年末から順次運用期限を迎える一般NISA枠分の商品は終了年次ごとに売却。新NISAの枠で商品を買いなおす。(夫婦口座とも)

②①を購入して余った新NISA枠は特定口座の商品を売却し年次の最大まで枠を埋める(私の口座)

③毎月の積立投資を継続(奥さんの口座)

と考えています。

特に悩んだのは特定口座で運用している商品で、10年以上の運用で十分に利益が乗っているので、ここで売却して利益の20%の税金を払うかは迷ったのですが、まだこの先運用をしていく上で10年後の期待リターンから逆算したときに、今回のタイミングで税金を支払って新NISAで買いなおすほうが得られる利益は多いと判断して上記の方針としています。

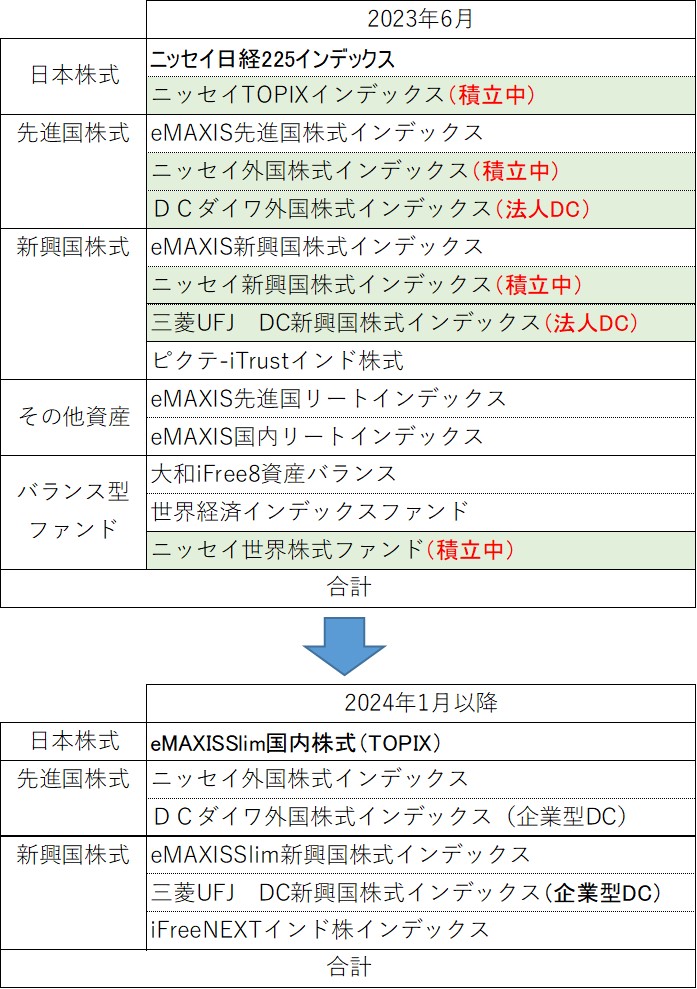

次は保有銘柄の整理です。

上段が現状の保有銘柄、下段が来年1月からの入れ替えをしていく保有銘柄です。

13年間運用している中であれこれ乗り換えたり、つまみ食いしてしまって保有投資信託数も多くなってしまったのですが、今回これを各カテゴリーごとに銘柄をそろえて整理します。

中途半端だったバランス型投資信託、リート投資信託については今回すべて売却し、株式指数連動の投資信託のみにします。

日本株式は、投資をするのに適切な信頼性の高い指数へ移行しようとしているTOPIXに一本化します。

先進国株式、新興国株式も複数持っていた銘柄を今回新NISAで一本、企業型DCで一本づつ持つのみとします。ただし新興国株式は緊張している中国、台湾の比率が高いため、意図的にインド比率を上げることの目的としてインド株式指数連動投信も加えます。

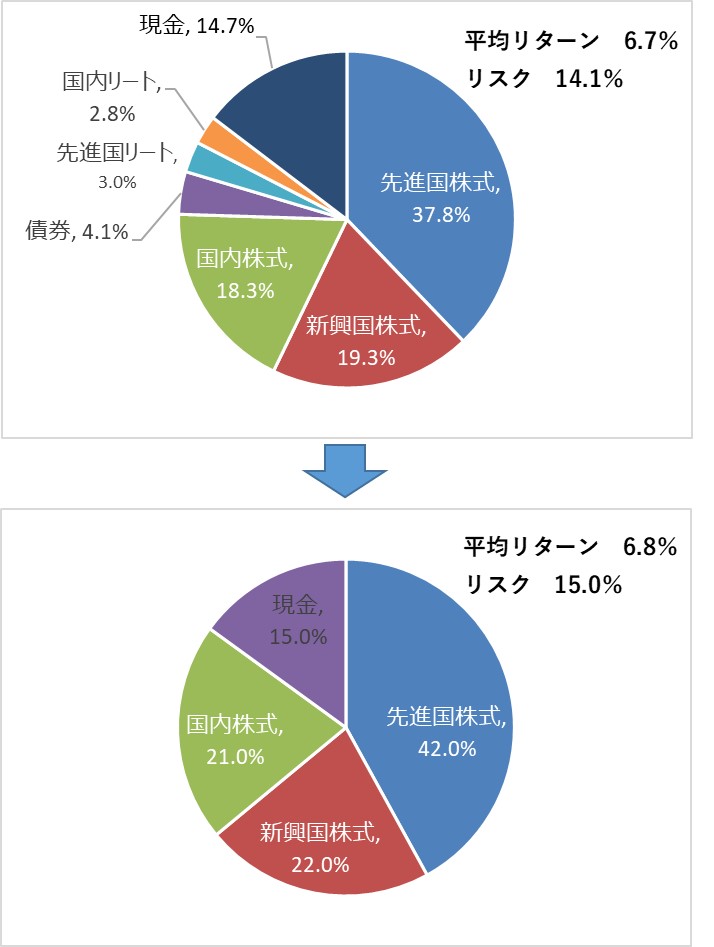

以上の整理を踏まえたポートフォリオの推移は次の通りです。

上段が現在の、下段が来年1月以降に目指しているポートフォリオです。

私の口座も奥さんの口座も、新NISA口座のつみたて枠、成長投資枠ともに以上の比率で運用したいと考えています。

平均の期待リターンはほぼ変わらず、アセットの種類が減るためリスクはやや拡大してますが、拡大幅は1%未満と許容範囲内です。

2024年からの我が家の新NISAの方針は以上のようにしていきたいと考えています。

特に裏技的なものはなく、新NISAの最大の恩恵である非課税枠をなるだけ使い切る、このタイミングで過去保有銘柄の整理を行うというシンプルなものになりそうです。

これまでと比べてわかりやすくなりますし、管理もしやすくなると思います。

もちろん新NISAでの運用開始までまだ半年以上ありますから、ここからマイナーチェンジをしていく可能性はありますが、大方この方向でいくことになると思います。

今回自分の資産を諸々見直して考えるいいきっかけになりました。

新NISAは売却しても生涯投資枠としては復活できますから、定期的にこのように保有資産を見直しをし、メンテンナスをしてきたいと思っています。

最後にあくまでこれは我が家の場合の「ちょうどいい」です。

ひとりひとりの「ちょうどいい」は人によって変わってくると思いますので、数多くのやり方のうちの一つの例としてご覧いただければ幸いです。

関連記事です。

ラジオもやってます。よかったら聞いてください。

コメント