こんにちは。のり(@nori19701128)です。

今回は前回お話しした子供向け「金利」についてのレクチャー資料

「『金利を使いこなそう!』前編」

に続く後編として、子供たちへ『金利』ついての説明を実施した際の様子をレポートします。

今回はレポート中心の内容になり、スライドはポイントのみの掲載になります。

スライドを全ページご覧になりたい方は、お手数ですが前編をご覧ください。

2023年3月26日(日)にのり家お金の教育第5弾「金利を使いこなそう!」のレクチャーを子供たちに行いました。

このようなお金教育は今回で5回目ですが前回2022年1月に行った「税金」についてのレクチャーから少し時間が空いてしまったものの、子供からも「最近お金の勉強しないね」と言われるくらいには恒例行事として定着しつつあるようです。

さて「金利」についてのレクチャーをはじめます。

まず最初に私からは「今から父ちゃんが話すことはこれから生きていく上ではものすごく重要なこと。理解しているかしていないかで大きく人生が変わるほどのことなので、一生覚えていていてほしい」

と説明した上で資料を投影しながら

「今回のテーマは『金利』です。さて『金利』とはなんでしょう?」

と投げかけます。

息子「えーと、借金を返してもらうときについてくるおまけみたいなもの?」

娘「カネの利益!」

と答えが返ってきます。漢字の文字づらからなんとなく意味はわかるようです。

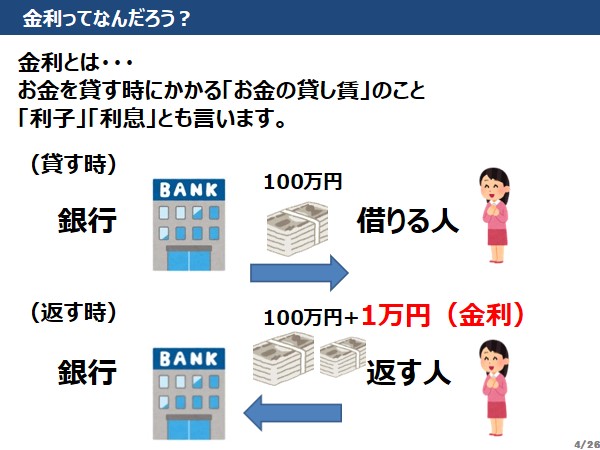

私「君たちが言う通り『金利』というのはお金の貸し賃のことだね。お金を貸す、例えば銀行やクレジットカード会社は『貸したお金を戻してもらう時の利益』=『金利』で事務所の家賃を払ったり、働いている社員のお給料を払ったりしているんだ」

と説明していきます。

次は人生のどのような時にお金を借りるか、またそれぞれの目的によってお金を借してくれる場所も変わってくることを説明します。

娘「へー。国や自治体もお金を貸してくれることもあるんだ」

私「教育ローンを貸してくれるね。銀行の教育ローンに比べると条件があるんだけど、銀行に比べて金利が安い場合が多いんだ」

娘「クレジットカード会社もお金を貸してくれるんだね。」

息子「デビットカードじゃなく、クレジットカードだから貸してくれるよ」

私「デビットカードとクレジットカードの違い知ってるのか?」

息子「えー デビットは支払いの時に銀行のお金が使える。クレジットは貸してくれる、だよね」

と適切な表現は難しいものの概念は概ね合っているようです。

私「正確にはデビットはお金を使う会計時に即銀行のお金が引き落とされる。クレジットは後払いで決まった日に引き落とされるということだね。

そして娘の言う通り、クレジットカードはお金も貸してくれるし、モノを買う場合もカード会社のほうでお金を立て替えてくれているからお金を貸してくれているようなものだよね」

息子「リボ払いは?」

私「それはこの後説明出てくるよ」

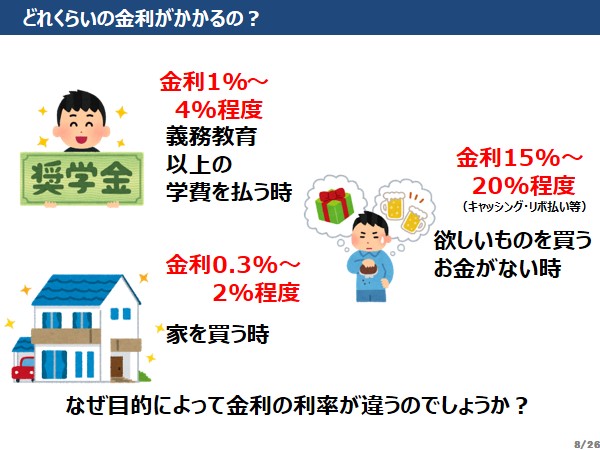

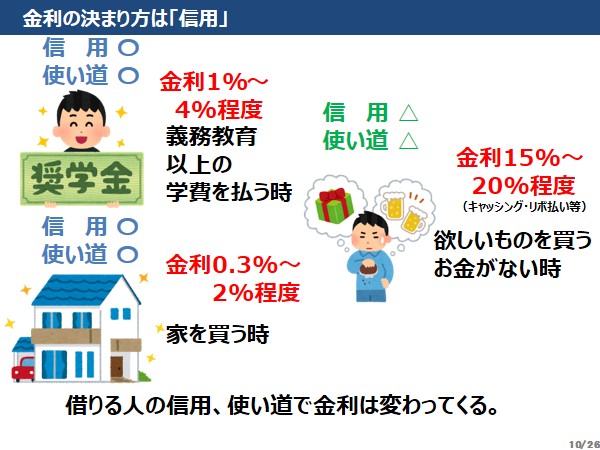

次にそれぞれのケースでお金を借りた場合の金利を提示します。

私「借りるケースによって金利の利率は変わってくるんだ」

娘「欲しいものを買う場合の金利は高い。欲しいものはお金を貯めて買えばいいのに、お金を借りて高くなるのは自業自得だよ」

と日頃のおこづかい管理、毎月のマネー会議で話していることが身についているようです。

奥さん「でも生活費を借りる人には厳しい金利だよね。『そこにアイはあるんか』と思っちゃう」

私「どういう基準で金利って変わるか考えてみようか」

と次の問いを提示します

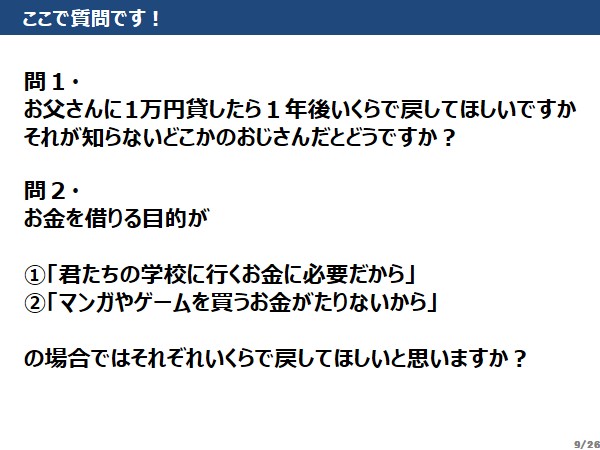

問1の答え

息子「父ちゃんなら10万円 知らないおじさんなら50万円かな」なかなかの暴利ですw

娘「父ちゃんなら1万円でいい。知らないおじさんには貸したくない。ちゃんと返してくれる人でも100万円で戻してほしい」

理由「父ちゃんはいつも身近にいるから返してくれる。知らないおじさんは信用できない」

問2の答え

息子「僕たちのために使ってくれるなら戻さなくていい。遊びに使うなら貸したお金+使った金額くらいかな」

娘「どっちも同じくらい。だってほんとにその理由で使うかわからない。遊びで使うのなら10倍にして返してほしい」

私「そう。二人の言う通り、『信用と使い道』で金利って変わるんだ。大学にかかるお金や家を買う場合は理由がはっきりしているし高額だってわかっている。その上で借りる人が毎月収入や他にしている借金額などを調べた上で貸すから金利が低く設定されている」

「対して何に使ってもいいローンは信用が低い。さっき娘が言った通り、貯めれば買えるものを買えるお金を持ってないかもしれない。借りたお金で他の借金を返してるかもしれない。だから金利が高いんだよ。」

と説明します。

息子「フーン 借りている間に転職して収入が変わったら?」

私「まだローンが残っているなら転職したことや収入が変わったなど貸していた前提が変わってくるなら金融機関に伝えないといけないね。それで返済が厳しくなるようならその都度相談ってなる思う。一番やっていけないことは『嘘をつくこと』。『信用』を失うからね」

次に実際にお金を借りる場合の金利についての注意点を説明します。

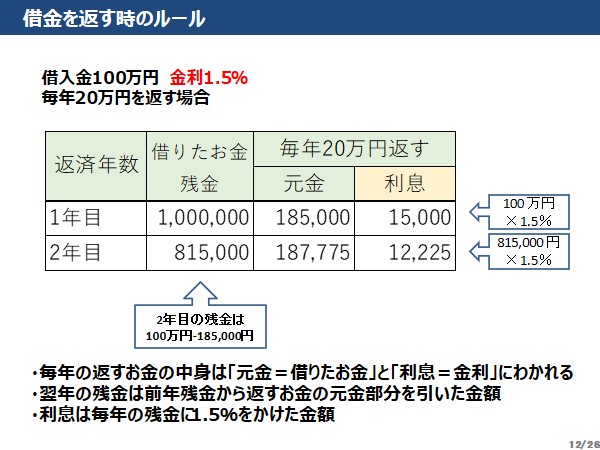

元金均等払いの場合の原則的な返済の仕組みを説明した上で、100万円を年利1.5%で借りて毎年20万円返済する場合のシミュレーションを提示します。

娘「6年間もかかるの!?めんどくさ!」

私「それが金利というものだね。さてその金利が1.5倍から10倍の15%になったらどうなるんだろう?」

と次の問いを提示します。

娘「金利が10倍だよね…①の475,330円!」

息子「②の730,072円かな」

私「息子はどうしてそう思った?」

息子「うーん 勘w 問題にするくらいなら単純に10倍の①はないと思って、なんとなく②の金額がいい感じなのかなってw」

と理屈で導いた答えではないようです。

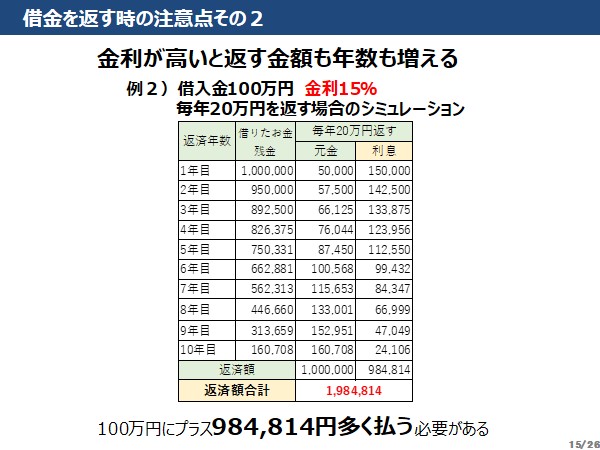

私「答えはこうなります」

と次のスライドを提示します。

娘「ほぼ倍じゃん!」

息子「そこにアイはあるんか・・・!」

さっき本人たちは10倍で返してほしいなどと言っていた割には実際の金額を見ると驚きのようです。

私「金利の利率が高いと最初のうちはどうしても返済金額の中の利息の割合が増えて元金が減らないからね。その減らない元金にまた翌年高い金利がかかるから、返済年数は長く、返済金額も大きくなるんだ。」

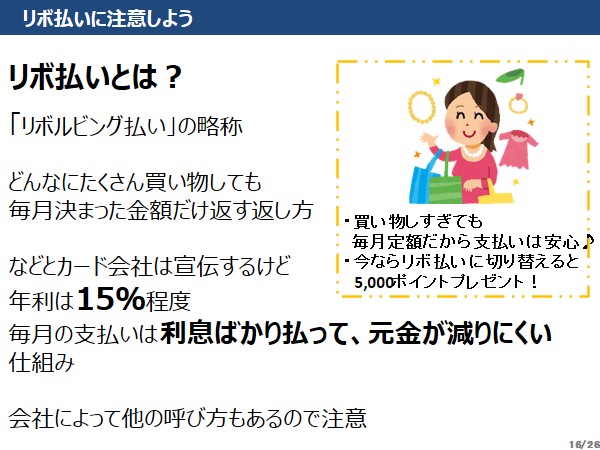

それを踏まえた上でリボ払いについての説明に移ります。

私「リボ払いっていうのは毎月2万円とか金額を決めて返済するやり方のこと。『毎月定額返済で安心』とか『リボ払いにするとポイントプレゼント!』ってカード会社が勧誘してくるけど金利は約15%程度。さっき見た通り利息ばかり払って元金が減らないんだ。毎月定額と安心して買い物を続けると一生利息ばかり払い続けることになる…」

息子「じゃあさ。ポイントだけもらったらすぐにリボ払いやめちゃえばいいじゃん」

とポイ活巧者のようなことを言い出しますw

私「でも父ちゃんたちもクレジットカードを使っているよね。こんなに金利を払ってると思う?」

娘「払ってない!だってお金の使い方が上手は父ちゃんや母ちゃんが金利を払うはずがない!」

私「ありがとう。そうだねw 父ちゃんたちが使っている翌月1回払いなら利息はかからない。それどころか使ったらポイントがもらえる。だから父ちゃんたちはカード会社に1円も払ってないのになぜポイントとかもらえるんだろうね?そのお金はどこから出てくるんだろう?」

息子「あ、リボ払いの人が払っている高い金利から出ている?」

私「その通り!じゃあなぜそんなことをしてるかと言うと、父ちゃんたちが何にどれだけお金を使ったかというデータ自体がお金になるんだよね。50代 東京近郊に住む4人家族がお金を何に使っているかのデータをメーカーや小売会社に売ることで、新しい商品開発やお店の品ぞろえに役立てているんだ」

奥さん「そうなんだよねぇ。母ちゃんは自分のデータを他の人に見られのは気持ち悪くていやだから、個人情報を活用していいかを聞かれる場合は必ず断っちゃう」

最後にまとめを伝えてここのパートは終わります。

次のパートは逆に「金利を味方につける」方法の説明に入ります。

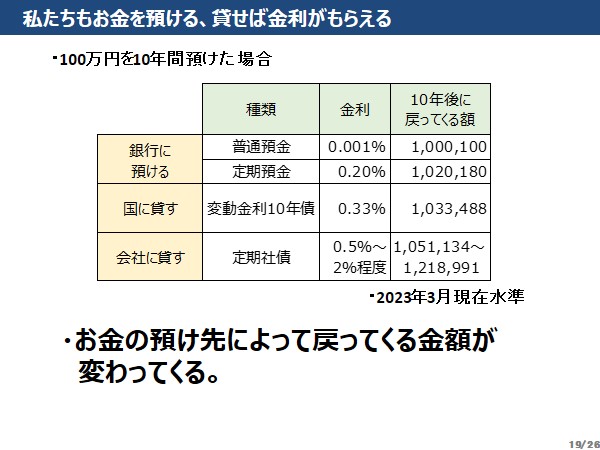

我々がお金を貸すこともできるし、金利をもらえることを説明します。

「銀行に預ける」「国に貸す」「会社に貸す」ことができ、それぞれ戻ってくる金利の利率も変わってくることを説明します。

息子「国じゃなく会社に貸すのはリスクが高くなるな」

娘「だから会社に貸すほうが金利が高くなるんだ!」

とここまでの話をちゃんを理解してくれているようです。

ここからは今回伝えたかった項目の一つ「複利」について説明していきます。

娘「あ、この絵の人知ってる。ほらあの人…エジソン!」惜しいw

息子「違うよアインシュタインだよ。相対性理論の人」

「複利は人類による最大の発明だ」という有名は言葉は実際にアインシュタインが言ったという記録は残ってないようなのですが、

私「それでも20世紀を代表する天才科学者が言ったと信じられるくらいお金について大事で有益な考え方なんだね」

奥さん「借金の金利を含めた返済と考え方は同じようなものだね」

私「君たちがやっている『投資』でもこの複利効果が期待できるんだ。うちの資産も複利で増やしてくることができたからね。『投資の複利効果』については別の機会で説明するよ。」

息子「知っている人はこっそり得してる」

とオンライン旅行サイトのCMの表現を引用してきました。

複利についてもあてはまるなかなか上手い表現ですね。

最後にまとめです。

「金利に人生を支配されるのではなく、使いこなすことで豊かに人生を送ってほしい」という言葉で締めくくります。

最後に家族からの反応です。

娘「やり方を間違えると大きな借金背負うことになるしそもそも借金しないほうがいい。複利はやったほうがいい。けどお金を増やすのには何年もかかるからお金を預けると少しの間生活が苦しくなるのでどれだけやるかはしっかり考える」

息子「複利については理解できた。法に触れない範囲でお金を貸したい」

私「個人間融資はトラブルになるからやらないほうがいいな。将来自分でお金を貯めることができたら『投資家』になることはできるね。うちでは株や投資信託に投資しているけど、例えばこれから会社を作って事業を起こしたいという人に起業資金を貸して、その会社が儲かったら利益をわけてもらえる、というやり方もある」

奥さん「投資をしてほっていおけば複利がつくんでしょ?だとしたら生活する上では借金するときの金利のほうを意識しておいたほうがいいよね。どうしても必要な時に低金利で借りる。そうでなければ雪だるま式に借金が増えていくからね。」

以上 子供たちへの「金利」についてレクチャーした際のレポートでした。

子供たちも理解してくれて、やってよかったと思います。

私なんかは30代前半まで金利など気にせず遊興費を消費者金融から借りていましたから、おそらく私と同じことは繰り返さないだろうと考えると彼らにとっていい学びになったとという手ごたえがあります。

次回は「投資をしよう!2」と題して「長期、分散、低コスト」というテーマで考えています。投資グラフをつけるようになってまもなく3年。中学生、小学生高学年になってお金や投資に対する理解度も深くなってきましたから、長期投資の基本について理解を深めさせたいと考えています。

今年の秋の実施を予定しています。

当資料の最新版に更新したPDFをGoogleドライブで公開しております。

私的なご利用に限りご入り用であればご活用ください

https://drive.google.com/file/d/1IG2RW3t9D3s6KfTa2YjtR8DbO-ZmgrgI/view?usp=sharing

●当資料は、のり(twitterID:@noriyusaku1128)が作成したものです。

●当資料は、情報提供を目的とするものであり、特定の金融商品等を推奨するものではありません。

●当資料は、のり(@noriyusaku1128)が信頼できると判断したデータにより作成していますが、その内容の完全性、正確性について保証するものではありません。

●当資料における内容は2022年3月1日時点ものであり、今後予告なく変更される場合があります。

●当資料をダウンロードし教材等にご活用していただくのは構いませんが、ご活用の結果のいかなる責任も資料作成者は負いません。また金銭の授受を伴う商用利用についてはこれを禁じます。

●当資料の内容への加工、変更等の行為はご遠慮ください。

関連記事です。

ラジオもやっています。よかったら聞いてください。

コメント