こんにちはのり(@noriyusaku1128)です。

本日は私が子供たちにお金の教育をする理由の一つをお話しようと思います。

数字的や学術的な根拠のない一個人の感覚と考えに過ぎないので恐縮ですが、子供にお金のことを教えるか否かによって子供の世代での金融リテラシーの格差は拡大するのではないかという予想が私にはあります。

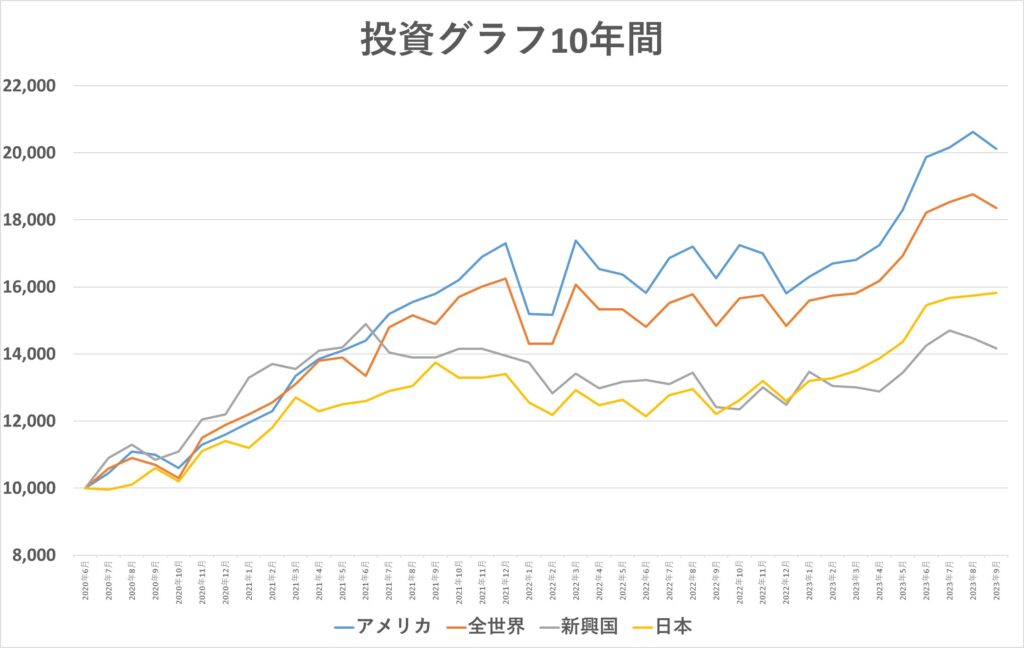

投資グラフをつけることで10年間の株価の動きを体験する子供たち

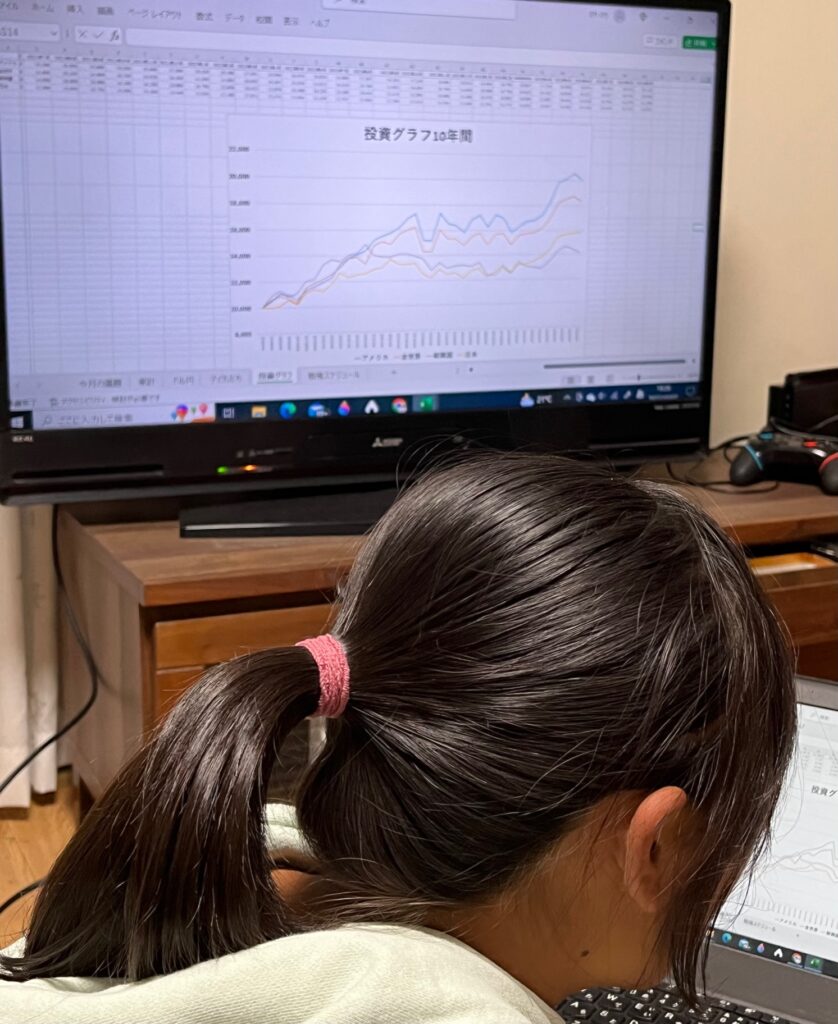

我が家で毎月行っているマネー会議でのできごとです。

このマネー会議自体が私自身も含めた家族全員の金融リテラシーを上げることを目的の一つとして開催しているのですが、そのアジェンダの中で毎月行っているのが子供たちによる「投資グラフの作成」です。

我が家では3年前の2020年の6月から「アメリカ」「全世界」「日本」「新興国」の4つのアセットクラスについて同時に1万円投資を開始した場合、その後どのような値動きするかを毎月子供たちにグラフをつけさせています。(「投資をしよう!について」)

一応いったんのゴールは2030年までの10年間。子供たち自身も4つのカテゴリーの中から今後どれが成長していくか自分で予想して2つを選び、彼らのジュニアNISA口座で親が出した各1万円づつをウオッチしています。

そうしてグラフをつけはじめて3年4か月が経ち、先月のグラフをつけながら小学校6年生の娘が言ったセリフです。

実は今年に入って右肩上がりを続けていたアメリカ株の評価額が9月はじめて下落しました。

グラフをつけながら娘は、

娘「アメリカちょっと下がった。もっと下がるかもね?」

私「どうしてそう思うの?」

娘「だって投資ってずっと上がり続けるものじゃないでしょ。(過去のグラフの動きを指しながら)ここでも上がったり、下がったりしているし。ここ数か月順調に上がりすぎているから、そろそろ下がってもいいころかな、って」

と娘が言えば

息子「うん下がりそう。一度ついた勢いはすぐには止まらないかもね」

と息子も同調します。

もちろん彼らはまだ世界的なインフレやインフレ退治のためにアメリカFRBが金融引き締め政策を行っていて、FRB理事や連邦準備銀行の総裁の発言によって市場が一喜一憂しているなどということまでは知りません。

しかしこの3年以上の値動きをつけることで株価は世界の何らかの状況変化によって上がり下がりするものであることの認識は持てているようです。

私が子供たちにグラフをつけさせるのはまさにこの値動きの感覚を身に着けてほしいからでした。

私の回りにもNISAやiDeCoをはじめたばかりの方がいて、たまに比較的経験の長い私に対して個人的に「評価損が出ているけど大丈夫かな?」という相談を受けることがあります。

資産運用をはじめたばかりの場合が多いので運用金額はまだ少なくマイナス額は数百円程度。されど右肩上がりを想像してはじめた人にとってはこれが本当にプラスになるのか、さらに下がるのではないのか、と経験が短い分不安になってしまうのも理解できます。

そういう方には「株価指数は下がることもあるものだけど、アメリカや世界の指数は上がり下がりを繰り返しながら上がってきたのが過去実績。むしろ安くなったほうが今月の積み立てで多く購入することができますよ」とアドバイスをしています。時には数年後「のりさんに相談してよかった」という嬉しい言葉を聞くこともあります。

ただそうした相談を受けるにつけて株価指数を追う経験がなく、短期の評価損が出ることで運用をやめてしまう人は世の中きっと多いだろうと思うのです。

高校教育から資産運用について授業が開始しているようですが、運用をはじめたり、金融、経済を学ぶきっかけになるとは思いますが、それを継続させるための経験までは学べないだろうと想像します。

なので我が子たちには10年間の値動きをグラフに着けさせることで、社会に出てお金をことを自身で判断しなければならなくなったスタートラインですでに、10年間運用をしてきたのと同じ疑似体験を積んだ状態にしてあげたいと思ったのです。

先日の娘の発言を聞くに、そうした目論見通りに子供たちは疑似体験を積めていると思います。

次の段階では「ではなぜこうなったのか」というところまで自分で調べて世界の出来事とそれによって経済、金融が変わってくことを知っていってほしいと思っています。

次世代には金融リテラシーの差が拡大するかも?

もちろん運用の経験値だけではありません。

毎月のマネー会議を通して、給料や生活費の金額感、税金や社会保険料のルール、最近は為替についても伝えていますし、家計簿アプリを使って自身のお小遣いの管理もやってもらっています。

子供たちに伝えているのはすべてはこの先約10年後彼らが一人立ちしたあとにお金のことでつまづくことなく、むしろ人よりもお金の優等生として社会人生活を送ってほしいという思いからです。

ここから先はエビデンスのない私の勝手な想像です。

金融リテラシーの差は子供世代になると私たち世代よりもさらに拡大していくのではないかという予想です。

私たちの親世代は1億総中流時代。

もちろん全員がそうでなかったのですが、景気は基本右肩あがりで、就職すれば年功序列、終身雇用、60歳で定年を迎えれば公的にも企業からも年金がもらえた時代です。貯金金利でも数%あったときもありましたから、好きでもない限り特段運用する必要もなかったと想像します。

ところがそれが私の代になって様子が変わってきます。

社会人スタートするころは親世代の生き方を踏襲するようなライフプランを描いていた人が多かったのだろうと思います。

しかし「失われた30年」が過ぎていく中で失職するリスクは高まりましたし、給料も親世代のようにはあがりづらくなっています。

税金、社会保険料も値上りし、銀行金利も0.001%程度、年金の金額もこの先縮小する可能性を秘めていて、さらにここにきてインフレも追い打ちをかける。生活するのに必要な収入は共働きでやっとこさ、という感じです。

私の周りでもいわゆる平均的な収入だとしても、メリハリの利いたお金の使い方をして運用をしている家庭と、家計のすべてにそこそこのお金をかけてしかし運用をしていない家庭とでは、いざという場合のお金の備え、または自由に使えるお金の金額が世帯によって大きく変わっている、金融リテラシーの有無によって差が開いている印象を持ちます。

そして私たちの子供の世代です。

育てられた家庭環境の差によって、社会に出た最初の頃からお金との付き合い方に差が出るのではないかと思うのです。ひとつひとつやっていることは小さくても、年を経るごとにその差は年々大きくなり、彼らの親である私たち世代の頃と比べてさらに差が広がるのではないか・・・・という予想です。

もちろん勝手な予想です。

このあと政府が素晴らしい方向転換をしてくれて高度経済成長のような景気を取り戻せるかもしれない。

学校での金融教育に今以上の力を入れることで、親が黙っていても人生を生き抜く金融リテラシーが子どもたちに身につくかもしれない。

そうなったら万々歳です。しかしそうはならないシナリオも十分あり得る。

ならばその場合に生き抜く力を親は子供たちには伝えていく必要があるという思いが私の行動につながっています。

子供たちが自分の生き方の選択肢をひろげられるように

以上 私が子供たちにお金の教育をする理由をお話させていただきました。

最近つくづく思うのは

自分自身の人生を先を見通して意思をもってプランニングしていくことの重要さ。

意思をもって積みかさねていくことは時間が経つにつれて大きな差になっていくということです。

毎月でも毎週でも毎日でもコツコツ積み上げる一つ一つは小さくても、時間の経過によってすぐには追いつけない大きなものになっていく実感です。

私自身が40歳になるまで意思を持たず、ベルトコンベアに流され生きてきただけにその時間の重要性を強く実感します。もし社会人になってすぐにもっとお金のことがわかっていたら?意思をもって自分の人生をコントロールすることができていたら?おそらく今よりも人生の自由度は高まっていた可能性が高かかっただろうと想像します。

だから子供たちにはお金の不自由することなく自分の生き方の選択肢がひろげられるような生き方を送ってほしい。そのようなアプローチからお金の教育を子供たちに行ってるのです。

【追記】

商品の購入は今年で終わってしまいますが将来子供に渡すお金としてジュニアNISAで運用をされてらっしゃるご家庭も多いと思います。

子供が20歳になってまとまったお金を渡すのもいいのですが、今のうちに親子で資産額の推移を追っていくのも子供にとっていい経験になりそうだと思います。

関連記事です。

ラジオもやっています。よかったら聞いてください。

コメント